Verokoneen käyttöohjeet ja toimintaperiaatteet

Jos perheessä on kaksi tulonsaajaa tai olen eläkeläinen/työtön, miten tähän pitää vastata?

EVAn verokone on laadittu palkansaajan henkilökohtaisen verotuksen laskentaan. Kahden palkansaajan kotitalouden tapauksessa kummankin on laskettava veronsa erikseen. Verokone ei kerro työttömän, eläkeläisen tai muiden sosiaalietuuksien saajan verotietoja, koska heidän veroperusteensa vaihtelevat paljon muun muassa verovähennysten osalta.

Mitä väliä sillä on, missä asun?

Palkansaajan tuloverotuksessa on huomattavia eroja asuinkunnan mukaan ja sosiaalivakuutusmaksussa iän mukaan. Verokoneessa erot on huomioitu siten, että käyttäjä ilmoittaa kotipaikkansa vuoden 2024 lopussa sekä sen, onko hän alle tai yli 53-vuotias.

Mitä väliä työnantajalla on?

Verokone laskee myös niin sanotun laajan veroprosentin, jossa on huomioitu työnantajan maksamat sosiaalivakuutusmaksut. Koska laaja veroprosentti riippuu työnantajasektorista, verokoneen käyttäjän pitää valita työnantajakseen joko yksityinen yritys tai julkisyhteisö.

Mitä veroperusteita Verokone käyttää?

Palkansaajan ansiotulojen tulovero- ja sosiaalivakuutusmaksuperusteet (pl. kirkollisvero) sekä pääomatuloista maksettavien pääomatuloverojen perusteet ovat vuoden 2025 mukaisia. Verovähennykset ovat niin sanotusti viran puolesta määräytyviä, toisin sanoen verottajan automaattisesti tekemiä.

Mitä vähennyksiä Verokone ottaa huomioon?

Verokone huomioi verottajan automaattisesti tekemät vähennykset. Pääomatuloista tehtävät vähennykset on tulonsaajan ilmoitettava itse.

Palkansaajan omaehtoisia vähennyksiä kuten matkakuluja ja ammattiliiton jäsenmaksuja sekä kotitalousvähennystä ei verokoneen ansiotuloverotusosiossa oteta huomioon.

Miten verokoneen kulutuskorit eli verolliset tuotteet ja palvelut on valittu?

Palkansaajan kulutus eri menolajeissa on muodostettu Tilastokeskuksen laatimaan vuoden 2016 kotitalouksien kulutustutkimukseen perustuen. Kulutustutkimuksen aineisto koostuu yli 900 kulutushyödykkeestä, joista verokoneeseen on rakennettu 13 kulutuskoria.

Kulutuskorien sisältämät hyödykkeet on valittu niin, että ne kuvaavat mahdollisimman tarkasti palkansaajan säännöllistä kuukausittaista kulutusta. Ne eivät sisällä isoja hankintoja, kuten auton ja asunnon tai kalliiden kotitalouskoneiden hankintamenoja.

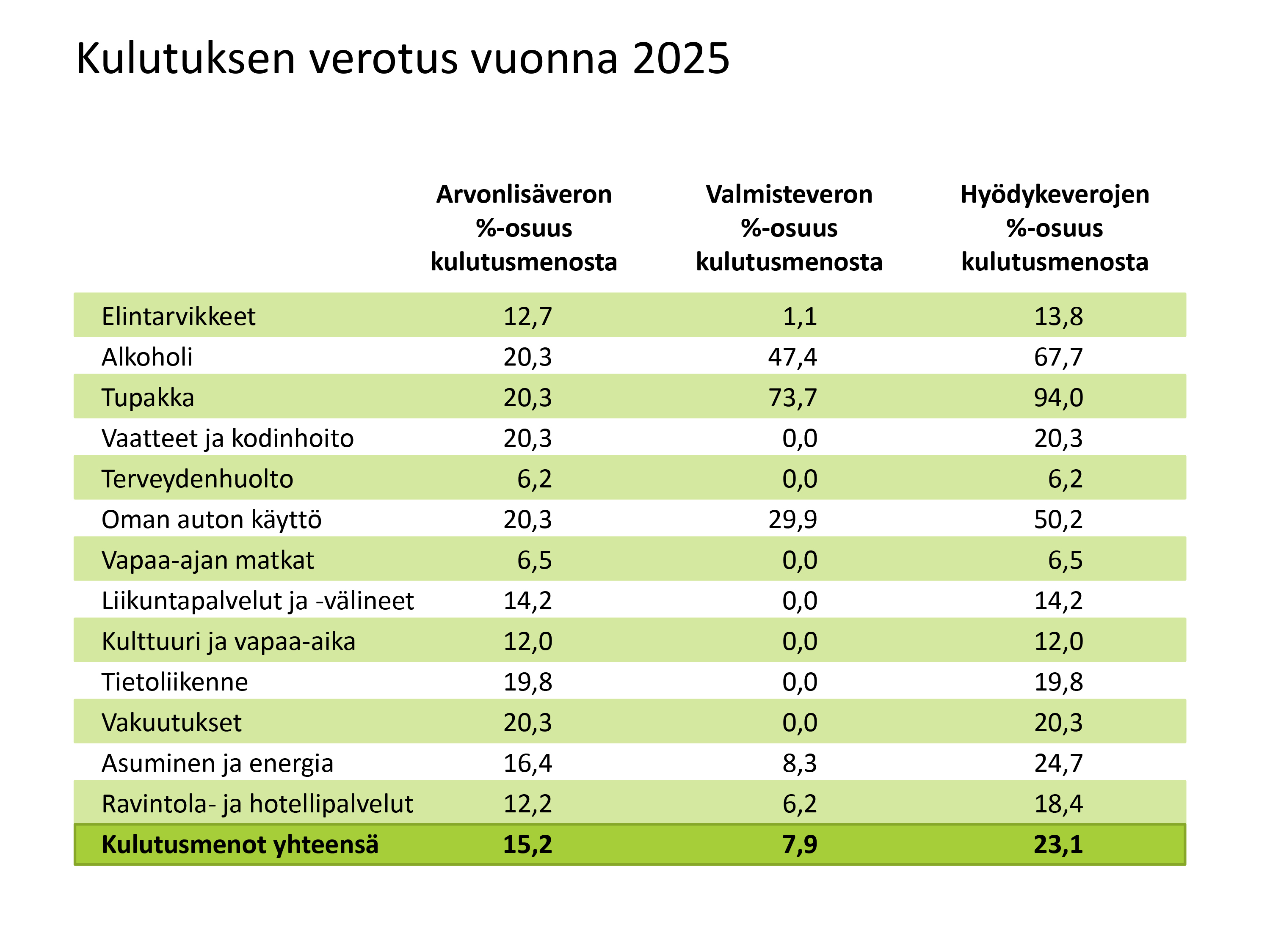

Miten kulutuskorien arvonlisäverot määräytyvät?

Kulutuskorien arvonlisäveroprosentit on laskettu suhteuttamalla koreihin sisältyvien hyödykkeiden arvonlisäverokustannusten summa kulutuskorin arvoon. Kulutuskorien sisältämien hyödykkeiden arvonlisäveroprosentit ovat valtaosin eduskunnan hyväksymiä.

Mitkä kaikki valmisteverot on huomioitu?

Kulutuskorien valmisteveroprosentit on laskettu suhteuttamalla niihin sisältyvien hyödykkeiden valmisteverokustannusten summa kulutuskorin arvoon.

Kulutuskoriin sisältyvien hyödykkeiden valmisteveroprosentit perustuvat tuotekohtaisiin laskelmiin. Ne laskettiin sellaisille hyödykkeille joiden kulutusmenojen osuus oli suuri. Tästä syystä kulutuskorien valmisteveroprosentit eivät ole tarkkoja vaan lähinnä suuntaa-antavia.

Valmisteveroissa ovat mukana asuinkiinteistöjen kiinteistöverotus ja ajoneuvovero. Valmisteverotuksen verokannat vuodelle 2025 ovat eduskunnan päättämiä.

Kulutuskorien valmisteverot ovat korotettu vuoden 2025 perusteiden mukaisiksi valtiovarainministeriön julkaisemien tuottoarvioiden pohjalta.

Kuinka valmisteverot on laskettu eri kulutusmenoissa?

Makeisten ja suklaatuotteiden, jäätelötuotteiden sekä kivennäisvesien ja virvoitusjuomien valmisteveroprosentti on laskettu hyödyntämällä Tilastokeskuksen julkaisemia vuoden 2015 tuotekohtaisia myyntihintoja ja valmisteverokannat (snt/g, snt/dl) ovat vuodelta 2015. Valmisteveron määrä on laskettu tuotekohtaisesti tuottajahinnoista.

Hyödykkeen tuottajahinta saadaan kun siitä vähennetään arvonlisä -ja valmisteverot sekä vähittäis- ja tukkukaupan katetuotto (katetuottoarviona 14,3%). Kuluttajatutkimuksesta saadun em. hyödykkeiden kulutusmenojen arvon odotetaan jakautuvan em. kustannustekijöihin samassa suhteessa kuin yksittäisten tuotteiden kohdalla.

Alkoholijuomien valmisteveroprosentti on laskettu Valtiovarainministeriön tuottoarvioihin perustuen. Veromuutos on viety suoraan sekä valmisteveron tuottoon ja lopputuotteen hintaan. Kuluttajatutkimuksesta saadun alkoholijuomien kulutusmenojen arvon odotetaan jakautuvan em. kustannustekijöihin samassa suhteessa kuin yksittäisten tuotteiden kohdalla.

Tupakan valmisteveroprosentti on laskettu Euroopan Komission julkaisemista verotauluista. Veroprosentti on kaikille tupakkatuotteille sama kuin savukkeissa. Kuluttajatutkimuksesta saadun tupakkatuotteiden kulutusmenojen arvon odotetaan jakautuvan em. kustannustekijöihin samassa suhteessa kuin yksittäisen savukeaskin kohdalla.

Kiinteistöverot on laskettu Tilastokeskuksen julkaisemasta vuoden 2022 kerros- ja rivitalojen tuloslaskelmasta. Omakotiasujan kiinteistöverokanta on oletettu samaksi kuin kerros- ja rivitalojen asuvalla keskimäärin.

Asumisen energiakulutuksen valmisteveroprosentti on laskettu kaikissa asumismuodoissa käyttämällä energialähteenä kotitaloussähköä. Sen valmisteveroprosentti on saatu Tilastokeskuksen energialähteiden käyttötilastosta. Valmisteverojen osuus sähkölämmityksessä on vuoden 2022 keskiarvo.

Oman auton käytön valmisteveroprosentti on laskettu Veronmaksajien keskusliiton tuottamasta tilastosta "Kulutusverojen osuus kuluttajahinnasta". Veroprosentti kuvaa bensiinin ja dieselin valmisteverojen keskiarvoa. Oman auton valmisteveroihin on lisätty vuosittainen ajoneuvovero.

Majoituspalvelujen yhteydessä tarjottavista ravintolapalveluista valmisteverotuksen alaisia ovat alkoholi- ja virvoitusjuomat ja jälkiruoat kuten jäätelö sekä sokeripitoiset leivonnaiset. Näiden tuotteiden valmisteveron osuus tuottajahinnasta oletetaan olevan samansuuruinen kuin vähittäiskaupassa. Valmisteverojen osuus lopputuotteen hinnasta on kuitenkin pienempi kuin vähittäiskaupassa, koska kuluttajahintaa nostaa majoitus- ja ravintola-alan katetuottovaatimus, joka Tilastokeskuksen mukaan oli 7,4% vuonna 2017. Kuluttajatutkimuksesta saadun majoitus- ja ravitsemuspalvelujen kulutusmenojen arvon odotetaan jakautuvan em. kustannustekijöihin samassa suhteessa kuin yksittäisten hyödykkeiden kohdalla.

Näin verosi käytetään

Verokone kanavoi palkansaajan maksamat verot sellaisiin julkisiin menoihin, jotka rahoitetaan veroilla ja veroluonteisilla maksuilla. Esim. julkisyhteisöjen liikelaitosten menot eivät ole mukana, koska ne rahoitetaan perimällä palvelumaksuja (esim. vesi-, lämpö ja jätemaksut). Julkiset menot ovat vuodelta 2022 ja ne on koottu Tilastokeskuksen julkaisemasta kansantalouden tilinpidosta.